Das untersuchte Universum: Japan Large-Cap Equity

Im Rahmen der vorliegenden Ausgabe von 'Die Besten' wurden vom e-fundresearch.com Team sämtliche aktiv-gemanagte Japan Aktienfonds (Morningstar-Kategorie: Japan Large-Cap Equity) berücksichtigt, die zum aktuellen Stichtag (13.08.2018) in zumindest einem Land der DACH-Region zum Vertrieb zugelassen waren und zusätzlich über einen durchgängigen Live-Track-Record von zumindest drei Jahren (per 31.07.2018) verfügten. Darüber hinaus wurden ausschließlich Fondsstrategien analysiert, die per letzten Monatsende ein Mindestvolumen von 15 Millionen Euro sowie eine Fondswährung in JPY (Japanischer Yen) vorweisen können.

Im Falle von multiplen Fondstranchen hat das e-fundresearch.com Team jeweils auf die älteste (zugelassene) Tranche zugegriffen. Zum aktuellen Bewertungsstichtag ergab sich aufgrund dieser Kriterien ein aus 68 unterschiedlichen Strategien bestehendes Fondsanalyse-Universum.

40 Prozent der Fonds können den TOPIX hinter sich lassen

Die nachfolgend eingefügte Grafik präsentiert sämtliche 68 Fonds des untersuchten Universums hinsichtlich der jeweils über 3-Jahre (per 31.07.2018) erzielten Risiko-Ertrags-Profile (in EUR). Risiko wurde dabei in Form von annualisierter 3-Jahres-Volatilität, Ertrag in Form von annualisierter 3-Jahres-Performance (Total-Return-Basis) berücksichtigt.

Neben den fünf Fonds mit den höchsten 3-Jahres Sharpe-Ratios (farblich markierte Dreiecke) wurde außerdem auch das Risiko/Ertrags-Profil des Marktes bzw. der Benchmark in obiger Grafik hervorgehoben dargestellt (gelbes Viereck).

Zum aktuellen Stichtag ist es 27 der untersuchten Manager gelungen, die für diese Analyse gewählte Referenz-Benchmark (TOPIX TR JPY) auf 3-Jahres-Sicht zu schlagen. 10,29 Prozent (7 von 68 Fonds) der untersuchten Japan Aktienfonds-Manager gelang es, die Benchmark bei niedrigerem Risiko (=niedrigere Volatilität) zu übertreffen.

Der Anteil an Fonds, welche die Benchmark zwar schlagen konnten, hierfür jedoch ein erhöhtes Risiko eingehen mussten (=höhere Volatilität) beläuft sich auf 29,41 Prozent (20 von 68 Fonds).

41 Fondsstrategien sind schwächer als der Referenz-Index

Die Kehrseite der Medaille: Insgesamt 41 der analysierten Japan Large-Cap Equity Manager konnten den TOPIX TR JPY auf 3-Jahressicht performancemäßig nicht schlagen. 5 dieser Fonds konnten die (im Vergleich zur Benchmark) niedrigere erwirtschaftete Performance immerhin auch durch eine geringere Volatilität (niedrigeres Risiko) rechtfertigen, wohingegen 36 Fonds (52,94 Prozent des gesamten untersuchten Universums) weder eine bessere Performance noch ein niedrigeres Risiko vorweisen können.

Annualisierte 3-Jahres-Performance bei durchschnittlich 5,05 Prozent

Der von e-fundresearch.com über alle 68 Strategien gemessene 3-Jahres-Performance-Durchschnitt (arithmetisch) liegt zum Stichtag bei 5,05 Prozent (p.a.) - die Median-Performance bei 4,6 Prozent (p.a.). Dass sich eine gründliche Fondsanalyse auch in dieser Assetklasse auszahlen kann, zeigt ein Blick auf das beobachtete Performance-Spektrum, das von 0,03 Prozent (p.a.) (schwächster Fonds) bis 12,27 Prozent (p.a.) (stärkster Fonds) reicht.

Wie effektiv konnte die Downside kontrolliert werden?

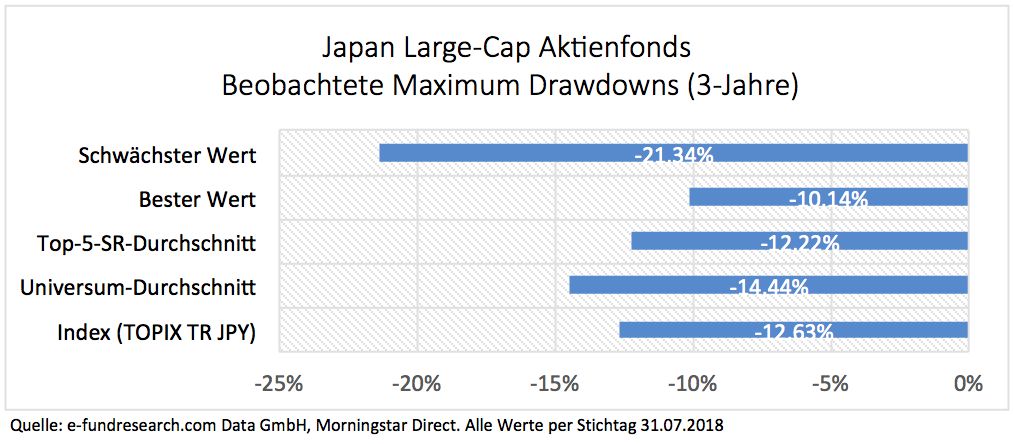

Zumindest in der Theorie verfügen aktive Fondsmanager über die Möglichkeit, insbesondere in Marktstressphasen einen Mehrwert gegenüber rein passiven Index-Investments ausspielen zu können. Ob auch Japan Large-Cap Equity Fondsmanager diesen Mehrwert in den letzten 3-Jahren tatsächlich an den Tag legen konnten, hat e-fundresearch.com anhand der für das Analyseuniversum beobachteten Maximum Drawdowns (maximaler kumulierter Verlust) analysiert:

Im arithmetischen Durchschnitt über alle untersuchten Fondsstrategien konnte ein Maximum Drawdown von -14,44 Prozent gemessen werden, die Benchmark weist in selbigem Vergleichsraum einen geringeren (besseren) Maximum Drawdown von -12,63 Prozent auf. 80,88 Prozent der analysierten Manager müssen auf aktueller 3-Jahres-Sicht einen im Vergleich zum Index höheren Maximum Drawdown vorweisen - die Bandbreite der beobachteten Maximal-Verluste reicht von -10,14 Prozent (geringster Maximum Drawdown) bis -21,34 Prozent (höchster Maximum Drawdown). Gemessen an der gesamten Peer-Group konnten aktive Japan Aktienfondsmanager in Bezug auf Downside-Management keinen Mehrwert darstellen.

Die aktuellen Top-15 Fonds im Überblick

Gemessen an den - über einen 3-Jahres-Zeitraum - besten Risiko/Rendite-Profilen (Sharpe-Ratio) wird die Top-15-Liste der besten Japan Aktienfonds derzeit von Strategien aus den Häusern Comgest (Comgest Growth Japan), Banque de Luxembourg (BL-Equities Japan), RWC (RWC Funds - RWC Nissay Japan Focus Fund), SPARX (SPARX Japan Inst) und Goldman Sachs (Goldman Sachs Japan Equity Partners Portfolio) angeführt.

Weitere Detailinformationen und Kennzahlen zu den aktuellen Top-15-Fonds können Sie der unten eingefügten Tabelle entnehmen. Bitte beachten Sie die teilweise unterschiedlichen Vertriebszulassungen.