Hinweis: Dieser Beitrag ist auch im Blog der Erste Asset Management verfügbar.

Beginnen wir mit einer einfachen Erklärung der Anlagedauer:

Die Anlagedauer beginnt mit dem Tag der Veranlagung (Kauf) und endet mit dem Verkauf der Position.

Die Frage „Wie viele Jahre sollte die Anlagedauer für ein konkretes Investment sein?“ ist schwierig und damit noch nicht beantwortet. Es stellen sich weitere Fragen: Gibt es dafür Vorgaben? Ergibt sich die Anlagedauer aus dem jeweiligen Investment? Welche Dauer ist schlicht und einfach sinnvoll?

Wenn man Anlageprofis nach Einteilungskriterien für die Anlagedauer fragt, so werden häufig folgende Kategorien genannt:

- kurzfristig

- mittelfristig

- langfristig

Doch ob es sich bei „kurzfristig“ um 1 Tag, 1 Monat, 1 Jahr oder 3 Jahre handelt, kann nicht mehr so exakt angegeben werden. Während z.B. Anbieter von Finanzdienstleistungen 5 bis 7 Jahre als „mittelfristig“ bezeichnen, interpretieren viele Anlegerinnen und Anleger dies bereits als eher langfristig. Wenn also über die Dauer des Begriffs „mittelfristig“ schon keine einheitliche Meinung zu erzielen ist, wie sollte dann – vor der Veranlagung – eine genaue Anlagedauer (in Jahren) für ein einzelnes Anlageprodukt angegeben werden können?

Versuchen wir daher uns dem Thema der Anlagedauer eher „intuitiv“ zu nähern, vielleicht kommen wir dann zu völlig anderen Erkenntnissen, als zu erwarten wäre.

Fall 1: Die Nutzen-basierte Veranlagung

Für viele Anlegerinnen und Anleger ist das größte (weil Kapital intensivste) Investment der Kauf des eigenen Hauses oder der eigenen Wohnung. Dass es sich dabei um ein Investment in Immobilien handelt, ist vielen nicht bewusst. Im Vordergrund steht in diesem Fall auch nicht einen Ertrag zu erzielen, sondern der Zweck des Erwerbs – das Wohnen.

Das Investment in die eigene Immobilie bringt für den Erwerber einen Nutzen. Und dieser Nutzen wird dauerhaft erbracht.

-

Erkenntnis hinsichtlich Anlagedauer: Die Frage der Anlagedauer stellt sich beim Kauf der Immobilie zumeist nicht. Wenn man diese kategorisieren würde, dann wäre sie unter „langfristig“. Warum sollte man eine Anlage verkaufen, die auch im kommenden Jahr für mich einen Nutzen bringt?

Fall 2: Das Sparbuch

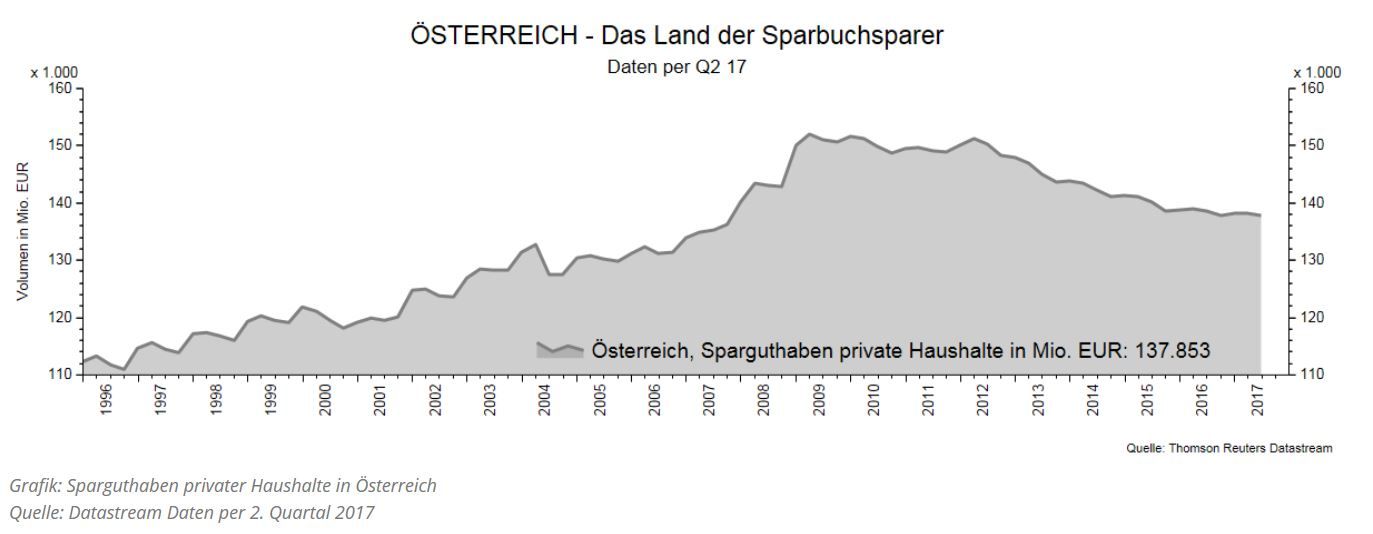

Mit über 24 Millionen Sparbüchern bei einer Einwohnerzahl von ca. 8 Millionen ist Österreich ganz klar ein Land der Sparbuch-Sparer. Das klassische Sparbuch ist täglich verfügbar (oder hat eine sehr kurze Bindungsdauer) und bietet im Gegenzug auch nur eine eher niedrige Verzinsung im Vergleich zu Veranlagungen mit längerer Bindungsdauer.

Das Sparbuch wäre dementsprechend ein Instrument, auf dem Kapital welches kurzfristig verfügbar sein soll, veranlagt wird.

„Kurzfristig“ würde bedeuten, dass das Volumen entsprechend hohen Schwankungen unterliegen würde. Betrachtet man nur die Sparvolumen privater Haushalte in Österreich, so liegen wir aktuell bei einer Summe von ca. 128 Milliarden Euro.

Dieser Wert liegt zwar einige Milliarden Euro unter dem Höchststand von 2012. Allerdings zeigt diese Entwicklung nur die halbe Wahrheit, würde sie doch einen Rückgang des kurzfristig verfügbaren Kapitals bedeuten. Zählt man noch die verfügbaren Guthaben auf Girokonten hinzu, so kommen wir (lt. Statistik der OeNB) auf ca. 231 Milliarden Euro per Ende 2016, was einen historischen Höchststand bedeutet. Wenn man dazu noch berücksichtigt, dass das gesamte Finanzvermögen der österreichischen Haushalte bei ca. 625 Milliarden Euro liegt, dann stellt sich die Frage, ob wirklich so viel Kapital kurzfristig verfügbar sein muss?

-

Erkenntnis hinsichtlich Anlagedauer: Die Frage der Anlagedauer stellt sich beim Sparbuch nicht. Wenn man dieses kategorisieren würde, dann wäre es unter „kurzfristig“ einzuordnen. Das veranlagte Kapital und der über viele Jahre permanente Zuwachs zeigen aber, dass es sich im Durchschnitt um „Langfristig“ veranlagtes Vermögen handelt. Möglicherweise steht auch in diesem Fall der Nutzen für die Anlegerinnen und Anleger (jederzeitige Verfügbarkeit) im Vordergrund.

Fall 3: Die perfekte Veranlagung

Nehmen wir an, Sie als Anlegerin oder Anleger haben aufgrund von guten Recherchen oder aufgrund eines anderen Zufalls eine Anlage identifiziert, von der Sie ausgehen, dass sie in den kommenden Jahren laufend im Wert steigen wird (kleinere Kursschwankungen ignorieren wir zur Demonstration erst einmal).

Der Kursverlauf würde dann ungefähr so aussehen:

Je länger Sie hier investiert wären, desto höher wäre der Ertrag. Würde sich in einem solchen Fall die Frage nach der Anlagedauer stellen? Wohl eher nicht. Ein Verkauf käme nur dann in Frage, wenn unmittelbarer Kapitalbedarf besteht oder eine noch bessere Veranlagung als Alternative verfügbar wäre.

-

Erkenntnis hinsichtlich Anlagedauer: Die Frage der Anlagedauer stellt sich bei einem perfekten Investment nicht. Je länger desto besser bedeutet somit „langfristig“.

Sie werden nun argumentieren, dass es ein derartiges Investment nicht gibt. Wenn wir annehmen, dass ein solches Investment (nicht mehr perfekt) mit entsprechenden Kursschwankungen bei genügend langem Anlagehorizont doch existiert, dann wäre dieser Ansatz vielleicht doch den einen oder anderen Euro wert. Mehr zu dieser Idee erfahren Sie im BLOG „Finanz Know-How: Die Anlagedauer, alles eine Frage der Zeit, Teil 2“.

Fazit:

Anlegerinnen und Anleger stellen bei den meisten Investments immer die gleiche Frage zuerst: „Wie lange muss ich mich binden?“. Eigentlich steckt folgender Gedanke dahinter: „Wie kann ich in möglichst kurzer Zeit einen möglichst hohen Ertrag erzielen?“

Dieser Gedanke besteht aus zwei Komponenten:

-

Der Zeitfaktor. Wie bereits erwähnt gibt es keine allgemeine Definition was kurz-, mittel- und langfristig bedeutet.

-

Der Ertrag. Erträge von Veranlagungen liegen in der Zukunft und lassen sich nicht so einfach planen.

Mit den gezeigten Beispielen wollen wir darauf hinweisen, dass die Frage der Anlagedauer nicht immer die wirklich relevante Frage darstellt. Anlegerinnen und Anleger sollten sich bewusst sein, dass „Anlegen“ nicht mit „Sparen“ vergleichbar ist. Traditionelle Sparformen haben oft eine feste Laufzeit oder sind sogar täglich verfügbar. Es gibt dabei keine Kursschwankungen. Das hat auch seinen Charme. Anlegen bedeutet „Risiken eingehen“ – und auf das veranlagte Kapital (möglicherweise eine lange Zeit) verzichten zu können!

Johann Griener, Sales Retail, Erste Asset Management