"Januar und Februar 2016 waren turbulente Monate an den Finanzmärkten. Der MSCI World Equities gab um 6,8 Prozent nach, WTI Crude sackte um 8,9 Prozent ab und das Kapital drängte zurück auf die Rentenmärkte, die „Safe Havens“. In der Folge kletterte der Citigroup World Government Bond Index um 3,3 Prozent.

Auch Hedge-Fonds erwischte es auf dem falschen Fuß. So rutschte der HFRI Fund Weighted Composite Index um 2,4 Prozent, während vier der fünf Sub-Indizes in den roten Bereich drehten. Eine rühmliche Ausnahme waren CTAs bzw. Strategien, die im Kern auf Trendfolge ausgerichtet sind. Der Barclay BTOP50 Index sowie der SG CTA Index konnten binnen zwei Monaten Zuwächse um 5,4 bzw. 7,3 Prozent verzeichnen.

Die Gründe für diese starke Performance sind einleuchtend: Im Januar und Februar zeichneten sich an den Märkten weitgehend deutliche Trends ab – während beispielsweise Aktienkurse und Energiepreise fielen, ging es an den Rentenmärkten aufwärts. Daher konnten viele trendfolgende Algorithmen von den Futures-Positionen profitieren, die sie typischerweise traden.

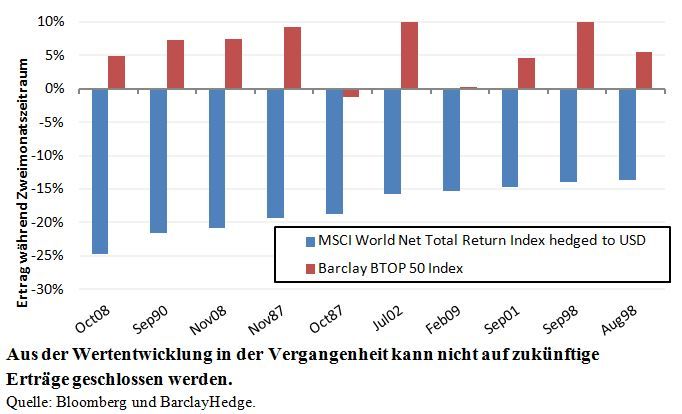

Offenkundig haben trendfolgende Strategien im bisherigen Jahresverlauf positiv abgeschnitten, und diese Performance hat sich just zu dem Zeitpunkt eingestellt, an dem gerade viele Aktienanleger sie unbedingt brauchten. Aber ist dieses Verhalten typisch? Können Trendfolger auch bei fallenden Aktienmärkten wirklich Performance bringen? Zur Beantwortung dieser Frage untersuchen wir in Abbildung 1 die Wertentwicklung des BTOP50 Index während des schwächsten Zweimonatszeitraums an den Aktienmärkten* während der letzten drei Jahrzehnte. Allgemein hat es den Anschein, dass Trendfolgestrategien immer dann mit einer positiven Performance aufwarteten, wenn die Aktienmärkte schwach waren.

Abbildung 1**: Performance des Barclay BTOP50 während der 10 schlechtesten Zweimonatszeiträume für MSCI World Aktien, 31.12.1986 bis 29.02.2016. Im Allgemeinen waren die Erträge von Trendfolgestrategien stärker, wenn Aktien schwächer abschnitten.

Abbildung 2 verdeutlicht die Diversifikationseffekte von CTAs im Vergleich zu anderen Hedgefonds-Anlagen. Dargestellt ist die Performance diverser Strategien*** (im Durchschnitt (rot) und während Zweimonatszeiträumen, in denen Aktien um mindestens 10 Prozent nachließen (blau)). Einige wohlbekannte Strategien, wie Equity Long/Short und Global Macro, boten bei fallenden Aktienkursen einen nur begrenzten Diversifikationseffekt gegenüber Aktien, obschon sie langfristig profitabel waren. Andere Strategien, wie Equity Market Neutral, schnitten zwar langfristig besser ab, bei schwachen Aktienmärkten jedoch nur leicht positiv. Trendfolger warteten hingegen stets mit positiver Performance auf, langfristig und bei schwieriger Marktlage. Mit anderen Worten: Sie schnitten dann gut ab, wenn Aktienanleger ganz besonders darauf angewiesen waren.

Abbildung 2: Langfristige Wertentwicklung typischer Hedgefonds-Strategien und Performance bei fallenden Aktienmärkten (definiert als Rückgang des S&P um über 10 % in einem Zweimonatszeitraum. 01.01.1997 – 31.12.2015. Trendfolgestrategien sind einige der wenigen Anlagestrategien, die sowohl in Krisenzeiten als auch langfristig potenziell deutlich profitieren können.

Es sieht also so aus, als sei die positive Performance der Trendfolger gegenüber Aktien und Hedgefonds, die sich im bisherigen Jahresverlauf abgezeichnet hat, durchaus kein Zufall. Will man aber wissen, wie die Strategie wirklich in Krisenzeiten abgeschnitten haben, muss man sich längere Zeiträume anschauen. Zwar haben wir in diesem Kurzbeitrag Zweimonatszeiträume betrachtet, doch beträgt die Haltedauer bei Trendfolgern in der Regel rund drei Monate. Insofern ist davon auszugehen, dass die Strategie bei diesen oder längeren Zeiträumen erst richtig auf Touren kommt.

Abbildung 3 illustriert, dass Trendfolger in der Vergangenheit gerade in Zeiten schwacher Aktienmärkte ihre Fähigkeit, positiv zu performen, unter Beweis gestellt haben. Als im Jahre 2000 beispielsweise die Dotcom-Blase platzte, büßten Aktien weltweit nahezu die Hälfte ihres Wertes ein. Trendfolgestrategien rentierten hingegen um über 35 Prozent.

Abbildung 3**: Performance in Zeit anhaltender Aktienmarktschwäche. 01.01.1987 – 29.02.2016.

Zusammenfassend lässt sich feststellen, dass die starke Performance trendfolgender Strategien in Zeiten gestresster Aktienmärkte, wie dies im Januar und Februar dieses Jahres der Fall war, kein Zufall ist. Tatsächlich haben diese Strategien dieses Merkmal über längere Zeiträume regelmäßig unter Beweis gestellt.

Dabei kommt es jedoch auf den zeitlichen Rahmen an. Wir haben uns auf Zeiträume von mindestens zwei Monaten konzentriert. Bei kürzeren Zeiträumen können beispielsweise plötzliche Marktbewegungen die Wertentwicklung beeinflussen; die Performance hängt daher von der Positionierung zum Zeitpunkt des Marktereignisses ab. Das Ergebnis kann dann positiv oder negativ ausfallen. Wenn Marktbewegungen sich indes zu anhaltenden Trends entwickeln, kamen diese Trendfolgestrategien in der Vergangenheit durchaus entgegen. Nach unserem Dafürhalten ist das der Grund für ihre historische positive Wertentwicklung in Krisenzeiten."

Graham RobertsonPortfoliomanagerMan AHL

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

* MSCI World Net Total Return Index in USD abgesichert

** Die ausgewählten Zeiträume sind außergewöhnlich und die Ergebnisse entsprechen nicht der typischen Wertentwicklung. In gewisser Weise sind die Anfangs- und Enddaten solcher Verläufe subjektiv; andere Quellen, die auf andere Zeiträume abstellen, können daher zu anderen Ergebnissen gelangen. Insofern lassen sich hieraus keine Rückschlüsse auf die künftige Wertentwicklung ableiten.

*** Indexdefinitionen (Abbildung 2) Event Driven: Barclays Hedge Fund Event Driven; Equity Long Short: Barclays Hedge Fund Equity Long Short; Merger Arbitrage: BarclaysHedge Fund Merger Arbitrage; Convertible Arbitrage: Barclays Hedge Fund Convertible Arbitrage; Global Macro: Barclays Hedge Fund Global Marco; Fixed Income Arbitrage: Barclays Hedge Fund Fixed Income Arbitrage; Equity Market Neutral: Barclays Hedge Fund Equity Market Neutral;