Don’t follow the index: Schon gar nicht in Emerging Markets

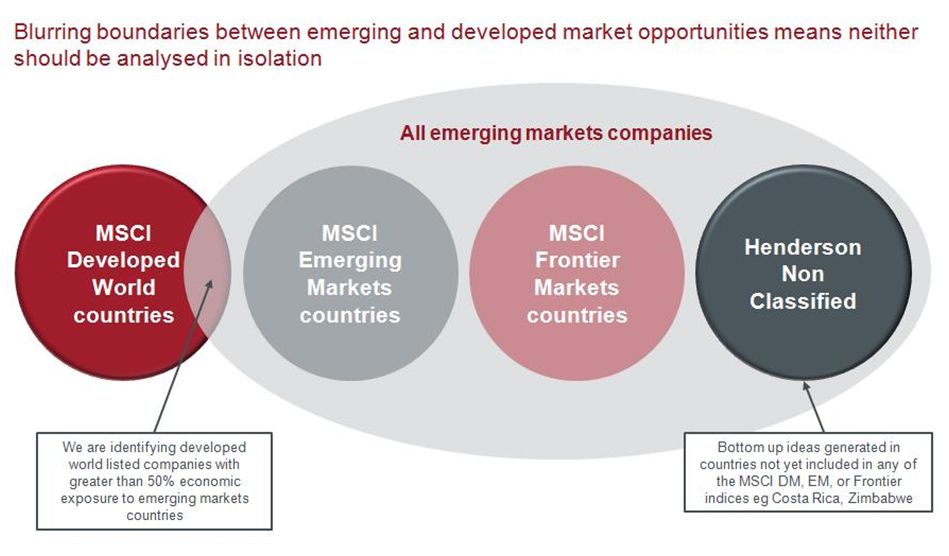

Wie schon zu First State Zeiten verfolgt Finegan auch beim Management der Henderson Global Investors Schwellenländerstrategie „Henderson Gartmore Emerging Markets“ einen strikten Bottom-Up Ansatz: „Dem Index und in weiterer Folge den größten darin enthaltenen Unternehmen zu folgen ist sicherlich nicht der Weisheit letzter Schluss, schon gar nicht in Schwellenländern“, so Finegan gegenüber e-fundresearch.com. Großkapitalisierte Unternehmen seien im Schwellenländer-Universum oftmals dem staatsnahen Segment zuzuordnen, einen Bereich den Finegan großräumig meidet: „Wir fokussieren uns auf Unternehmen, die auch die Rechte und Einwände von Minderheitsaktionären sehr ernst nehmen. Bei staatsnahen Unternehmen ist solch ein Verhalten aber nur äußerst selten zu beobachten.“Generell bewegt sich Finegan im Rahmen seines Stock-Picking Ansatzes äußerst Index-agnostisch: Um das gesamte Potential des Schwellenländer-Universums erschließen zu können, lehnt Finegan eine Beschränkung auf in MSCI Schwellenländern gelistete Unternehmen ab. Stattdessen umfasst Finegans Investmentuniversum neben den klassischen MSCI Emerging Markets Unternehmen auch Unternehmen aus Grenzmärkten (MSCI Frontier Markets – bis zu 10% des Fondsvolumens ), Unternehmen aus entwickelten Märkten mit signifikantem(>50%) Schwellenländer-Exposure sowie gelegentliche Bottom-Stock-Picks, die keinem der drei MSCI-Kategorien zuzuordnen sind:

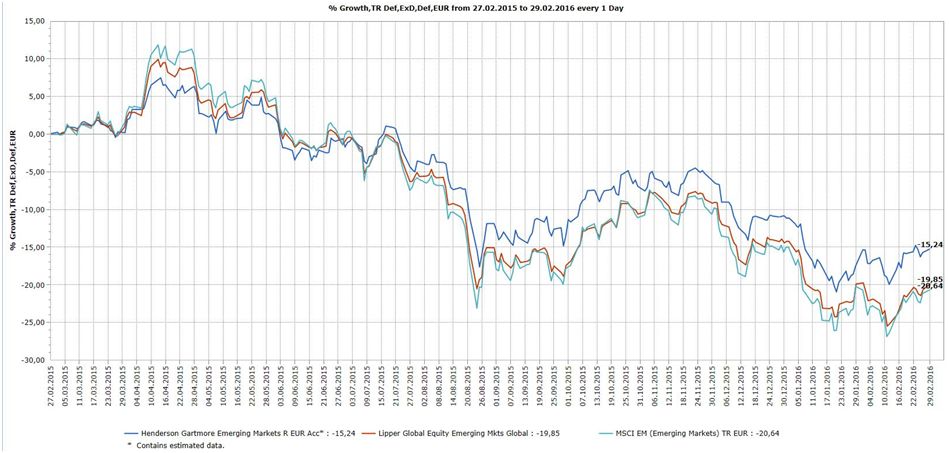

Auch wenn sich das gesamte Marktumfeld für Long-Only Schwellenländer-Strategien in den vergangenen Jahren als sehr enttäuschend erwies, zeigt sich Finegan mit der relativen Performance seines Ansatzes sehr zufrieden: Auf 1-Jahressicht (per 29.02.2016) konnte die Henderson Gartmore Emerging Markets Strategie sowohl Index als auch Peer-Group Durchschnitt bislang deutlich auf Distanz halten und den Drawdown um knapp 25% begrenzen:

Laut Finegan ist die jüngste Outperformance vor allem auf den Qualitätsfokus seines Stock-Picking Ansatzes und auf die damit verbundenen Krisenresistenz, der im Portfolio enthaltenen Unternehmen zurückzuführen: „Für Anlagen in den Schwellenländern, wo die Risiken grundsätzlich höher sind, ist nach unserer Überzeugung ein sehr risikobewusster Investmentansatz unverzichtbar. Ein Merkmal, nach dem wir bei Qualitätsunternehmen Ausschau halten, ist Widerstandsfähigkeit in früheren Abschwungphasen. Wir versuchen also, Firmen aufzuspüren, die in der Vergangenheit makroökonomischen Schwankungen die Stirn geboten haben“, so Finegan im Gespräch mit e-fundresearch.com.

Um die Bewertung solcher Unternehmen macht sich Finegan angesichts des negativen Sentiments gegenüber Emerging Markets weniger Sorgen: „Nach einer verglichen mit den meisten Industrieländern längeren Phase mit schwacher Performance sind etliche Qualitätsunternehmen aus den Schwellenländern bei Anlegern heute deutlich weniger gefragt als früher. Als Bottom-up-Stockpicker freuen wir uns über die sich damit bietende Gelegenheit, die weniger angesagten Märkte nach guten, attraktiv bewerteten Unternehmen zu durchforsten.“

Auf Finegans Watchlist sollen sich stets um die 300 Unternehmen befinden – das Zielportfolio selbst soll mit etwa 60 Positionen zu jedem Zeitpunkt über einen attraktiven Diversifikationsgrad verfügen. Der kumulierte Anteil der Top-10 Positionen lag per Ende Februar 2016 bei 31.3%.

Emerging Markets: Das große Warten auf den Katalysator

Mit der Ausnahme sehr vereinzelter Sub-Bereiche (Beispielsweise der indische Konsum-Sektor) stehen Schwellenländer nach wie vor alles andere als auf der „Wunschliste“ globaler Allokatoren. Für Finegan ist es aber nur eine Frage der Zeit, bis es zur lang ersehnten Trendwende kommen könnte. Einzig der Katalysator ist noch ausständig: Dieser muss laut dem Leiter der Henderson Emerging Markets Equities Teams aber nicht einmal von utopisch positivem Ausmaß sein: „Als Auslöser der Trendwende könnte es schon ausreichen, wenn der Newsflow aufhören würde, noch negativer zu werden“, so Finegan abschließend.